研发费用加计扣除97号公告内容解读

在当前经济环境下,企业创新成为推动发展的重要引擎。为了鼓励企业加大研发投入,国家出台了一系列税收优惠政策,其中“研发费用加计扣除”政策尤为关键。本文将围绕研发费用加计扣除97号公告内容进行深入解读,帮助企业更好地理解和应用这一政策。

一、政策背景与核心内容

研发费用加计扣除97号公告是国家税务总局为进一步优化税收环境,支持企业技术创新而发布的。该公告明确了企业在计算应纳税所得额时,可以按照一定比例加计扣除研发费用。具体来说,企业在进行研发活动时发生的费用,可以在税前按照实际发生额的175%进行扣除。

二、适用范围与条件

97号公告适用于所有符合条件的企业,但需满足以下几个条件:

- 研发活动认定:企业进行的研发活动必须符合国家规定的研发活动范围,且需经过相关部门的认定。

- 费用归集:企业需将研发费用单独归集,并按照规定进行核算。

- 合规性要求:企业在申请加计扣除时,需提供完整的研发项目资料和财务报表,确保信息的真实性和合规性。

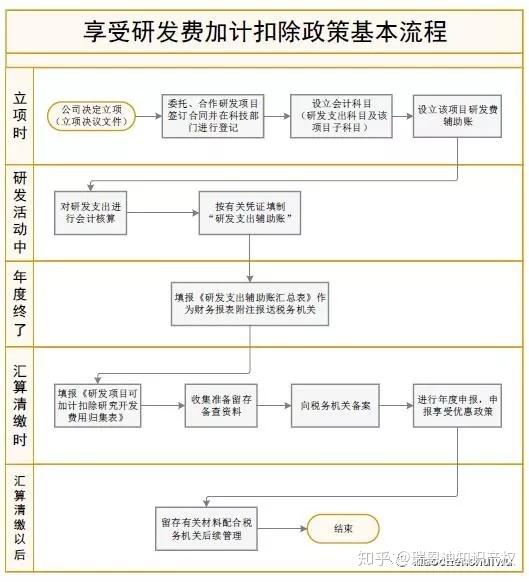

三、操作流程与注意事项

企业在享受研发费用加计扣除政策时,需遵循以下操作流程:

- 项目立项:企业需对研发项目进行立项,并获得相关部门的批准。

- 费用归集与核算:企业需将研发费用单独归集,并进行详细的核算。

- 申报与审核:企业在年度所得税申报时,需提交研发费用加计扣除的相关资料,税务机关将对资料进行审核。

注意事项:

- 资料准备:企业需提前准备好所有必要的资料,确保申报过程顺利。

- 时间节点:企业需在规定的时间内完成申报,避免错过申报期限。

- 合规性检查:企业在申报前需进行自查,确保所有资料的合规性。

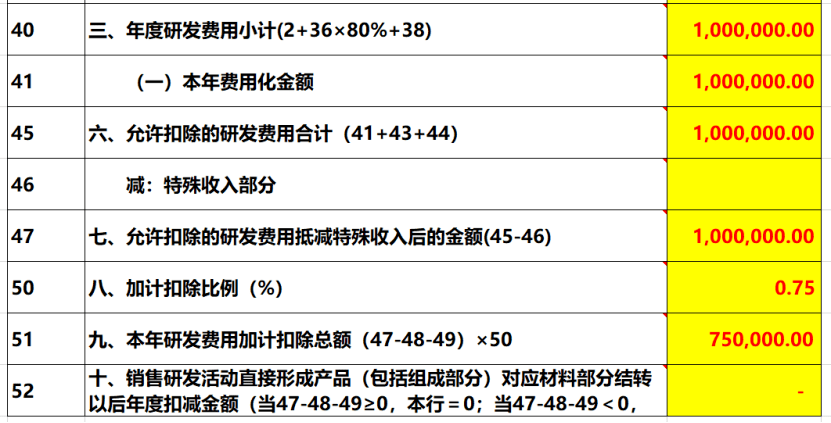

四、案例分析

某高新技术企业A在2022年进行了多个研发项目,累计发生研发费用1000万元。根据97号公告,企业A可以在税前扣除1750万元(1000万元 × 175%)。通过这一政策,企业A不仅减少了应纳税所得额,还获得了额外的税收优惠,极大地减轻了企业的税负压力。

五、总结

研发费用加计扣除97号公告为企业提供了强有力的税收支持,鼓励企业加大研发投入,推动技术创新。企业在享受这一政策时,需严格遵循相关规定,确保操作的合规性和有效性。通过合理利用这一政策,企业不仅可以降低税负,还能提升自身的竞争力,实现可持续发展。

通过以上解读,相信企业对研发费用加计扣除97号公告内容有了更深入的了解。希望企业在实际操作中能够充分利用这一政策,推动自身的技术创新和业务发展。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号